티스토리 뷰

목차

메타 플랫폼(페이스북), 애플, 아마존, 넷플릭스, 알파벳(구글) 중에서 엄선된 분석가들의 전망을 바탕으로 2024년 결정적으로 상승할 종목이 3개 있습니다.

월가에는 변동성이 내재되어 있지만, 특히 지난 4년간 상황이 불규칙했습니다. 코로나19 폭락, 2022년 약세장, 2021년 투자 행복감 모두 주식을 뒤흔들었습니다.

불확실성이 표준이 되면 전문 투자자와 일반 투자자 모두 실적이 우수한 이력을 제공하는 회사의 안전을 찾는 경향이 있습니다. 지난 10년 동안 법안에 적합한 것은 FAANG 주식입니다.

"FAANG"이라고 하면 다음을 말합니다:

- 현재 메타플랫폼의 자회사인 페이스북(META -0.31%)

- 애플 (APL -1.07%)

- 아마존(AMZN -1.09%)

- 넷플릭스(NFLX -1.16%)

- 현재 알파벳(GOOGL 1.24%)의 자회사가 된 구글(GOOGL 1.13%)

FAANG 주식은 지난 10년 동안 기준 S&P 500을 둘러싼 순환 외에도 명확하게 식별할 수 있는 그리고 종종 지속 가능한 경쟁 우위를 테이블에 제공합니다. 예를 들어 다음과 같습니다:

- 메타 플랫폼은 세계 최고의 소셜 미디어 플랫폼으로 매월 40억 명에 가까운 고유 사용자를 유치하는 역할을 합니다.

- 애플은 미국 스마트폰 시장의 지배적인 강자입니다. 애플은 또한 2013년 초 이래로 보통주를 6,000억 달러 이상 매입하여 상장된 회사들 중 가장 높은 자본 환원 프로그램을 가지고 있습니다.

- 아마존은 세계 최고의 온라인 시장이며 미국에서 온라인 소매 판매에 소비되는 1달러당 약 0.40달러를 차지합니다.

- 넷플릭스(Netflix)는 스트리밍 서비스의 국내외 점유율 선두 기업입니다. 어떤 스트리밍 회사도 넷플릭스가 제작한 오리지널 프로그래밍의 순수한 양에 근접하지 않습니다.

- 알파벳의 인터넷 검색 엔진 구글은 사실상 독점 기업입니다. 11월 전 세계 검색 점유율의 거의 92%를 차지했습니다.

이들이 잠재적으로 지속 가능한 이점을 가진 업계 최고의 기업이라는 사실은 월스트리트나 그 분석가들에게서 사라지지 않습니다. 월스트리트 분석가 3인방에 따르면 2024년 막을 올릴 준비를 하면서 이러한 FAANG 주식 중 3개는 30%에서 53% 사이의 상승률을 제공합니다.

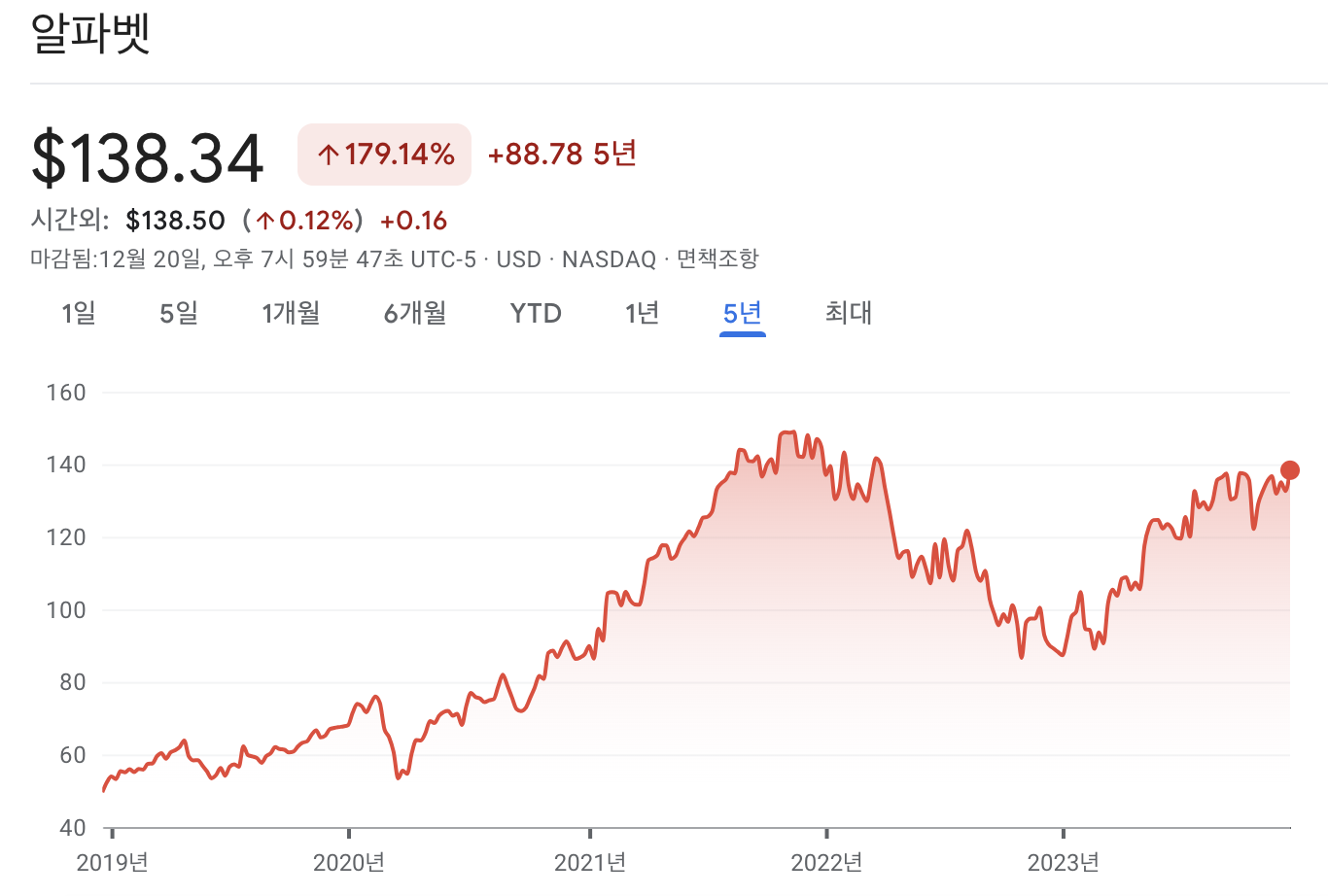

알파벳: 36%의 잠재적 상승률

2024년 주주들의 얼굴에 웃음을 줄 수 있는 첫 번째 FAANG 주식은 구글의 모회사인 알파벳과 자율주행차 업체 웨이모, 스트리밍 플랫폼 유튜브입니다.

바클레이즈의 분석가 로스 샌들러에 따르면, 이 조 단위의 거대 기업의 주가는 새해에 180달러에 이를 수 있다고 합니다. 이는 알파벳의 클래스 A 주식이 12월 15일 마감된 것과 비교하여 36% 상승한 것입니다.

언급한 바와 같이 알파벳의 가장 앞에서 가운데에서 우위에 있는 것은 최고의 검색 엔진입니다. GlobalStats의 데이터에 따르면 구글이 전 세계 인터넷 검색에서 차지하는 비중이 90% 미만인 것은 8년 이상이 되었습니다. 이는 소비자를 목표로 하는 광고주들에게 의심할 여지 없이 이를 선택하게 합니다.

그러나 투자자들이 간과하고 있는 것은 알파벳의 훨씬 더 높은 마진 보조 부문이며, 이는 알파벳의 미래 성장을 주도할 위치에 있습니다. 예를 들어, 유튜브는 페이스북 다음으로 두 번째로 가장 많이 방문하는 소셜 사이트입니다. 쇼츠(Shorts)로 알려진 숏폼 비디오의 일일 조회수는 2021년 65억 건에서 올해 500억 건 이상으로 급증했습니다. 유튜브는 상당한 광고 가격 결정력을 지휘하는 데 문제가 없어야 합니다.

아마도 더욱 흥미로운 것은 구글 클라우드에서 일어난 일입니다. 기술 분석 회사인 카날리스의 추정에 따르면 구글 클라우드는 3분기 동안 전 세계 클라우드 인프라 서비스 지출의 10%를 차지했습니다. 수년간의 손실에 이어 구글 클라우드는 3분기 연속 영업 이익을 달성했습니다. 클라우드 마진은 광고 마진보다 상당히 높기 때문에 10년이 지남에 따라 구글 클라우드가 알파벳의 현금 흐름을 의미 있게 더 높게 이끌 것이라는 예상입니다.

알파벳과 함께 매력적인 가치 제안도 있습니다. 주식은 현재 선물환 현금 흐름의 13.7배에 구매할 수 있으며, 이는 지난 5년 동안 평균 현금 흐름의 18배에 가까운 배수로 분명히 할인된 가격입니다.

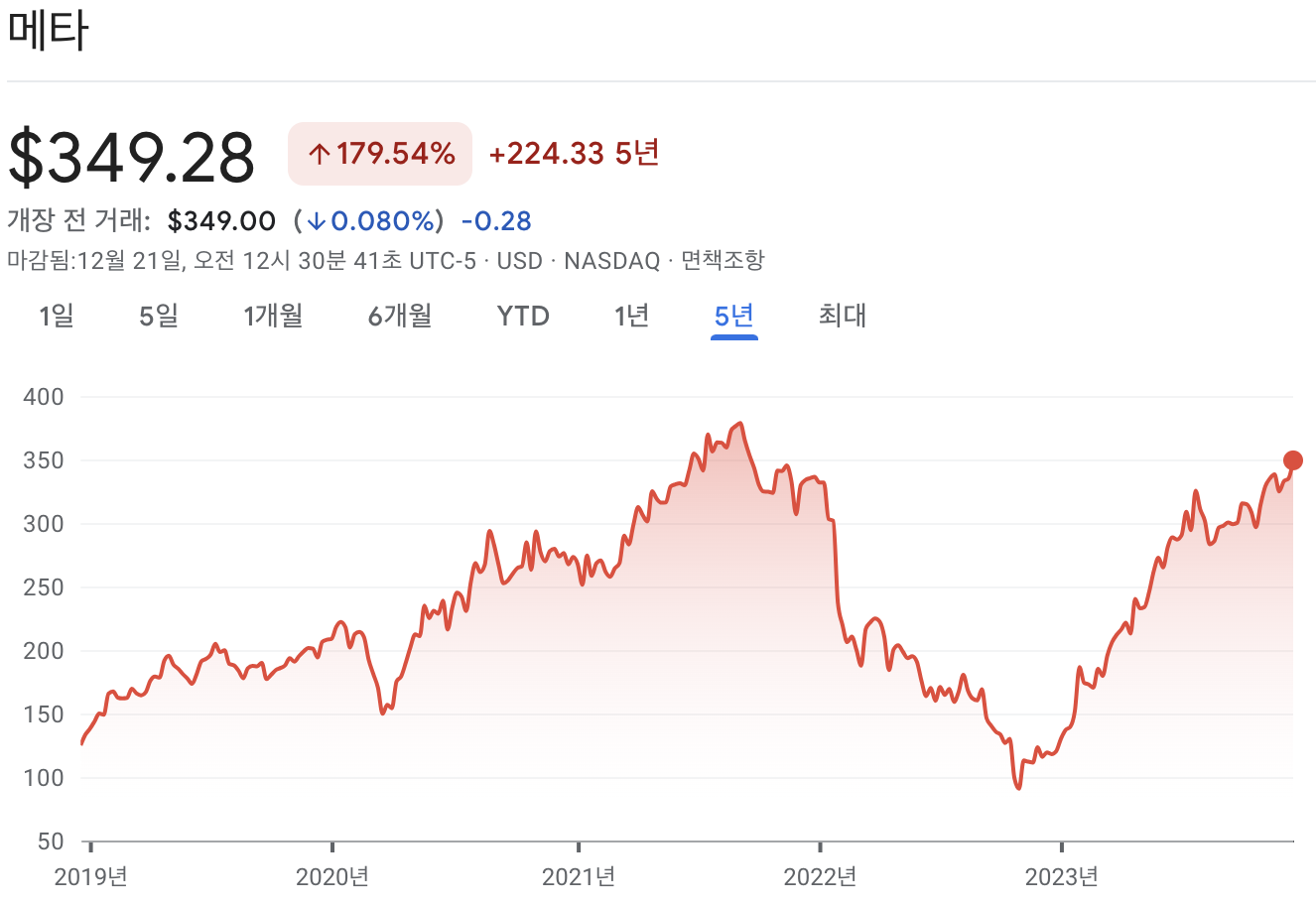

메타 플랫폼: 30%의 잠재적 상승률

새해에 중요한 상승을 제공하는 두 번째 FAANG 주식은 페이스북, 인스타그램, 왓츠앱, 스레드 등 다른 소셜 테마 사이트의 모체인 메타 플랫폼(Meta Platforms)입니다.

월스트리트의 다른 모든 낙관론자들 중 가장 유력한 것은 티그레스 파이낸셜의 분석가 이반 파인세스입니다. 파인세스는 메타의 주식이 2024년에 435달러에 이를 수 있다고 믿고 있습니다. 2022년 약세장에서 3배 이상 상승한 메타의 주식은 파인세스가 맞는다면 30% 더 상승할 수 있습니다.

메타는 매출의 98% 이상을 광고로 창출하기 때문에 불황에 대한 우려로 광고 지출이 약화될 것이라는 우려가 있었습니다. 다행히 역사는 회사에 유리하게 작용하고 있습니다.

경기 침체는 단기적인 경향이 있는데, 2차 세계대전 이후 미국 경제의 12번의 경기 침체 중 18개월 이상 지속된 것은 없습니다. 이에 비해, 대부분의 경기 확장 기간은 수년, 심지어 10년으로 측정됩니다. 메타 플랫폼(Meta Platforms)과 같은 광고 주도 사업은 장기적인 성공을 위해 준비되어 있습니다.

또한 메타 플랫폼의 앱 제품군이 9월 말 분기에 39억 6천만 명의 월간 활성 사용자를 끌어들였다는 점도 나쁘지 않습니다. 광고주들은 메타만큼 많은 소셜 미디어 회사가 자신들에게 눈알에 접근할 수 있는 기회를 제공하지 않는다는 것을 잘 알고 있습니다. 그것은 회사의 광고 가격 결정력에 좋은 소식입니다.

메타의 현금 흐름과 대차대조표는 회사가 파인세스의 높은 가격 목표에 실현 가능하게 도달할 수 있는 추가적인 이유를 나타냅니다. 그것은 2023년 첫 9개월까지 운영으로 517억 달러의 순현금을 창출했을 뿐만 아니라 현금, 현금 등가물 및 시장성 있는 증권으로 3분기를 마쳤습니다. 현금이 풍부한 대차대조표는 메타버스 및 증강/가상현실 혁신에 매 분기 수십억 달러를 투자하는 것을 포함하여 메타 및 CEO 마크 저커버그에게 위험을 감수할 수 있는 고급스러움을 제공합니다.

아마존: 53%의 잠재적 상승률

적어도 월스트리트의 한 분석가에 따르면 2024년에 풍부한 상승을 제공하는 세 번째 FAANG 주식은 전자상거래 선두주자 아마존입니다. 레드번 애틀랜틱의 알렉스 헤이슬은 아마존의 주가가 새해에 230달러까지 오를 것으로 예상하고 있으며, 이는 12월 15일 회사의 주식이 마감된 곳보다 53% 높을 것입니다.

메타와 마찬가지로 아마존의 주식도 미국 경기 침체가 일어날 것이라는 예상 때문에 발목이 잡혔습니다. 아마존의 최고 수익 부문은 온라인 마켓플레이스입니다. 미국 경제에 경기 침체가 발생하면 소비자와 기업이 소비를 줄이는 것은 완벽하게 정상입니다.

하지만 아마존이 수익을 거두는 곳과 영업 수익과 현금 흐름의 대부분을 창출하는 곳 사이에는 매우 큰 차이가 있습니다. 비록 아마존의 전자 상거래 시장은 회사의 얼굴이지만, 궁극적으로 수익이 낮은 영업 부문입니다. 아마존은 현금 흐름의 대부분을 부수적인 영업 부문 몇 곳에서 벌어들입니다.

캐널리스에 따르면 3분기 동안 전 세계 클라우드 인프라 서비스 지출의 놀라운 31%를 차지한 아마존 웹 서비스(AWS)보다 더 중요한 것은 없습니다. 기업 클라우드 지출은 여전히 증가하고 있으며, 이는 지속적인 두 자릿수 성장 기회가 AWS를 기다리고 있음을 의미합니다. 아마존 순 매출의 6분의 1만을 차지함에도 불구하고, AWS는 아마존 운영 수익의 50%를 정기적으로 기부합니다.

아마존의 구독 서비스도 간과하지 마십시오. 이 회사는 2021년 4월 글로벌 프라임 구독자 2억 명을 돌파했으며 그 이후 거의 확실하게 이 수치를 추가했습니다. 전자 상거래 시장은 계속해서 인기를 얻고 있으며 아마존은 이제 써스데이 나이트 풋볼의 독점적인 본거지입니다.

아마존은 이 주제에 어느 정도 부합하기 위해 상대적으로 저렴합니다. 2010년대 내내 매년 영업 현금 흐름의 23~37배에 달하는 배수로 마감했습니다. 투자자들은 지금 당장 아마존 주식을 약 13배의 미래 현금 흐름으로 구매할 수 있습니다. 이는 미래 현금 흐름과 비교해 볼 때 이 온라인 저글링 업체가 거래한 주식 중 가장 저렴합니다.

'미국주식' 카테고리의 다른 글

| 지금 당장 100달러로 투자해야 할 3대 트렌드 (0) | 2023.12.22 |

|---|---|

| 아마존이 2024년 다이너마이트 주식인 2가지 이유 (0) | 2023.12.22 |

| 월 200달러가 연간 100,000달러의 배당 수익을 창출하는 방법 (0) | 2023.12.21 |

| 인공지능(AI)의 미래를 만들 괴물 성장주 2종목 (0) | 2023.12.21 |

| 2024년 사야 할 "매그니피센트 세븐" 주식 2종목 (0) | 2023.12.20 |