IBM, AT&T 및 Cisco는 모두 매력적인 안전 피난처 플레이어입니다.

금리가 안정되고 투자자들이 대대적인 AI 호황을 기대하며 AI 관련주로 열렬히 달려들면서 지난 한 해 동안 많은 기술주들이 급등했습니다. 그러나 그 매수 광풍은 또한 일부 기술주들의 가치를 역사적인 최고치로 부풀렸습니다.

따라서 시장에서 가장 비싼 기술주를 사는 것을 경계하는 투자자들에게는 대신 꾸준한 배당금을 지급하는 더 저렴한 밸류 플레이를 찾는 것이 좋을 것 같습니다. 저는 저평가된 블루칩 종목 세 개가 여기에 적합하다고 생각합니다. IBM(IBM -0.10%), AT&T(T 1.07%), 시스코(CSCO -0.28%)입니다.

1. IBM

수년간 IBM은 죽은 돈으로 여겨졌습니다. 2011년 첫 거래일부터 2021년까지 S&P 500이 191% 반등하면서 이 거대 기술 기업의 주가는 16% 하락했습니다. 수익을 늘리고 진화하는 클라우드 시장에 발맞추기 위해 고군분투했기 때문에 이처럼 큰 폭의 시장 성과를 거두지 못했습니다. 수익성이 낮은 일부 사업을 매각하여 새로운 현금을 창출했지만 핵심 사업을 개선하는 대신 대부분의 현금을 낭비적인 매입으로 반복했습니다.

하지만 지난 3년간 IBM의 주가는 2020년에 취임한 최고경영자 아르빈드 크리슈나가 적극적인 턴어라운드 계획을 실행하면서 56% 상승했습니다. 성장이 더딘 인프라 서비스 사업부를 킨드릴로 분할하고, 남은 사업부를 3개의 단순한 사업부(소프트웨어, 컨설팅, 인프라)로 재편했으며, 한 자릿수 중반의 매출 성장을 목표로 고성장 하이브리드 클라우드와 AI 사업을 확장했습니다.

그 전략은 IBM이 2019년에 인수한 Red Hat을 프라이빗 클라우드와 퍼블릭 클라우드 간의 데이터를 처리할 수 있는 오픈 소스 소프트웨어로 확장하는 것을 요구했습니다. 그 틈새 접근 방식은 아마존과 마이크로소프트와 같은 퍼블릭 클라우드 리더들과 정면으로 대결하지 않고도 클라우드 생태계를 확장했습니다.

그 결과 IBM의 매출은 2022년에 6%, 2023년에 2% 성장했으며, 애널리스트들은 2024년에 매출과 조정 주당순이익이 각각 3%와 5% 증가할 것으로 예상하고 있습니다. 이러한 성장률은 빅 블루의 사업이 마침내 안정화되고 있음을 나타냅니다. 그러나 여전히 18배의 순익으로 싼 것으로 보이며, 3.6%의 높은 순익을 내고 있습니다.

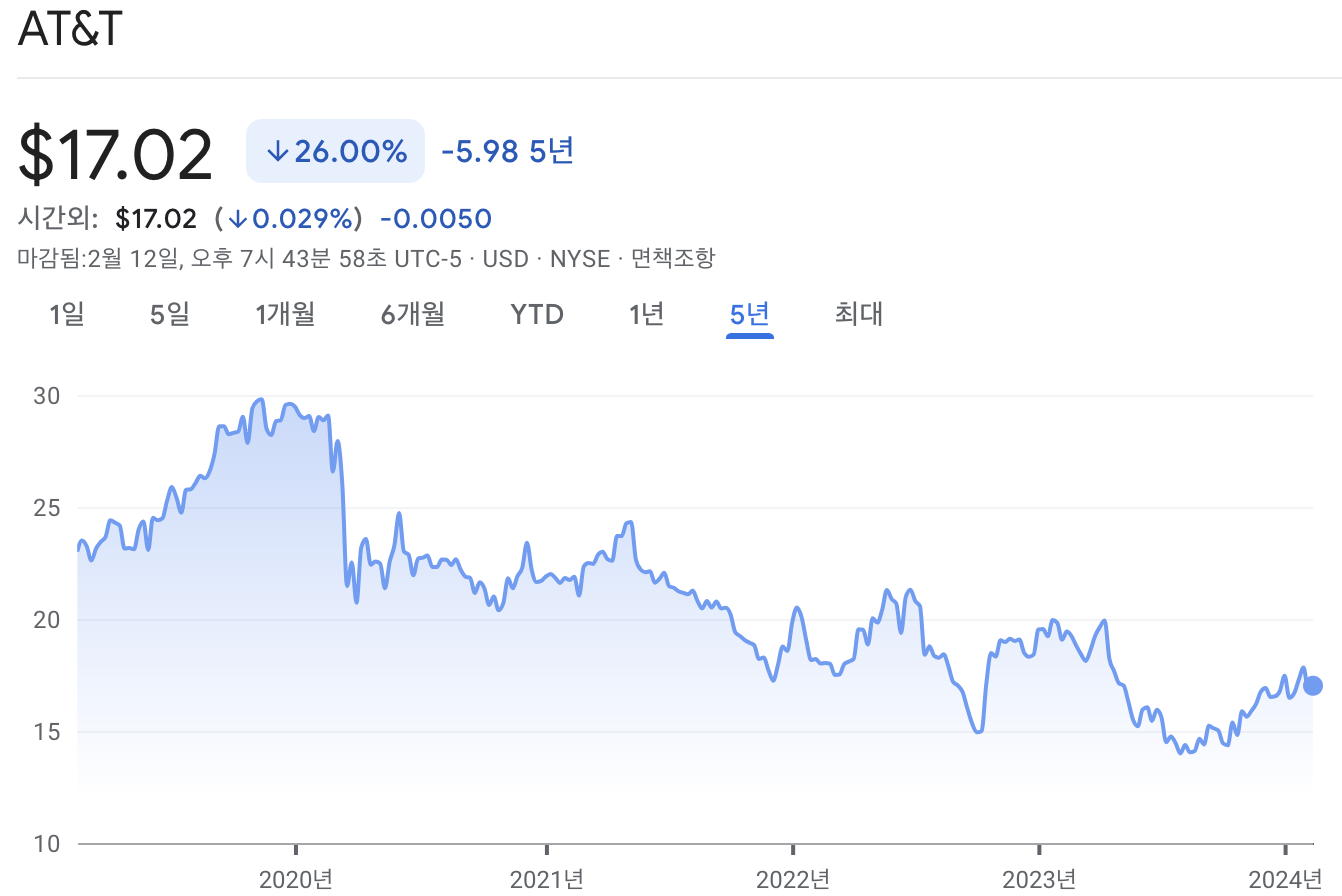

2. AT&T

AT&T는 한때 IBM과 마찬가지로 암울한 장기 투자로 여겨졌습니다. 하지만 2021년과 2022년에 다이렉TV와 타임워너를 합병하고 미디어 초강대국이 되려는 불운한 시도를 접었습니다. 사업을 효율화한 후에는 5G와 파이버 네트워크를 업그레이드하여 핵심 통신 사업을 강화하는 데 주력했습니다.

이러한 턴어라운드 노력은 결실을 맺었습니다. 총 무선 후불 가입자 수는 2022년 290만 명, 2023년 170만 명 증가했으며, 섬유 사업 확장은 비섬유 브로드밴드 사업의 성장 둔화를 상쇄했습니다. 매출은 2022년 2% 증가 (미국 비디오 사업 매각 제외)하고 2023년 1% 성장했습니다.

애널리스트들은 2024년과 2025년에 매출이 1% 증가할 것으로 예상하고 있습니다. 이러한 성장률이 저조해 보일 수 있지만 AT&T가 다시 안정적인 블루칩 투자가 되고 있음을 나타냅니다.

한편 AT&T의 잉여현금흐름(FCF)은 2022년 141억 달러에서 2023년 168억 달러로 증가했으며, 2024년에는 170~180억 달러로 증가할 것으로 예상됩니다. 이러한 건전한 FCF 성장은 6.6%의 막대한 순방향 배당 수익률을 쉽게 뒷받침할 것입니다. 분석가들은 네트워크를 업그레이드함에 따라 조정 주당순이익이 2024년에 8% 감소할 것으로 예상하지만, 2025년에는 이러한 높은 비용을 절감함에 따라 4% 성장할 것으로 예상합니다. AT&T는 7배의 순방향 수익으로 안정적인 성장률에 비해 매우 저렴해 보입니다.

3. Cisco

세계 최대의 네트워킹 회사인 시스코는 종종 경기 침체를 견뎌내기에 안전한 우량 기술 주식으로 여겨집니다. 그러나 투자자들이 단기적인 둔화에 대해 걱정하면서 지난 12개월 동안 시스코의 주식은 단지 6% 상승했습니다.

시스코의 매출은 네트워킹 하드웨어 사업이 공급망 제약으로 어려움을 겪으면서 2022 회계연도(2022년 7월 종료)에 3% 증가하는 데 그쳤습니다. 2023 회계연도에는 이러한 제약을 극복하고 새로운 네트워킹 장치에 대한 시장의 억눌린 수요를 마침내 충족시키면서 매출이 11% 증가했습니다.

하지만 시스코는 2024 회계연도에 주당순이익이 거의 제자리걸음을 하면서 매출이 4~6% 감소할 것으로 예상하고 있습니다. 이러한 둔화는 엔터프라이즈, 서비스 제공업체 및 클라우드 시장 전반의 주문 감소로 인해 발생했습니다. 해당 고객 중 상당수는 2023 회계연도에 하드웨어를 너무 많이 주문하여 앞서 언급한 공급망 제약을 과도하게 보상했으며, 현재는 여전히 배포 대기 중인 최대 반년 동안의 선적 주문에 의존하고 있습니다.

상황이 암울해 보일 수도 있지만, 시스코는 이전에 많은 주기적인 경기 침체와 공급 차질을 겪었습니다. 애널리스트들은 2025 회계연도에 매출과 조정 주당순이익이 다시 증가할 것으로 예상하고 있으며, 주가는 여전히 3.1%의 선도 수익으로 13배의 선도 수익률로 저렴해 보입니다. 낮은 평가와 높은 수익률은 시스코를 침체된 시장에서 좋은 안전 피난처로 만들 수 있습니다.

페이팔 주식은 이와 같은 킬러 신기능으로 빠른 성장으로 돌아갈 수 있습니다

페이팔은 고성장의 역사를 재현하기 위해 고군분투했지만, 새로운 전자 상거래 기능이 흐름을 바꾸고 주식을 끌어올릴 수 있습니다. 지난 몇 년 동안 페이팔(PYPL 4.95%)의 주식은 회사의 성장 둔

slabstudio.kr

워런 버핏의 옥시덴탈 페트롤리움 선택은 갑자기 더 의미가 있습니다

돌이켜보면 버크셔 해서웨이의 2022년 옥시덴탈 페트롤리엄 인수는 훌륭한 결정이었습니다. 버크셔 해서웨이(BRK.A 0.35%)(BRK.B 0.22%)의 2022년 재진입은 석유 대기업 옥시덴탈 페트롤리움(OXY -1.00%)에

slabstudio.kr

1000달러로 지금 투자할 시장을 능가하는 ETF - 뱅가드 그로스 성장주 ETF (VUG)

이 ETF는 안정성뿐만 아니라 성장을 원하는 투자자들에게 달콤한 장소가 될 수 있습니다. 주식시장과 투자에 대한 오해가 많습니다. 그 중 하나는 주식시장이 얼마나 복잡해야 하느냐는 것입니

slabstudio.kr

'미국주식' 카테고리의 다른 글

| 슈퍼 마이크로 컴퓨터가 오늘 다시 뛰었습니다 - 이제 인공지능 주식을 손에 넣을 때인가요? (0) | 2024.02.13 |

|---|---|

| 디즈니 주식이 52주 최고치를 기록한 12가지 이유 (0) | 2024.02.13 |

| 이 양자 테크 주식이 엔비디아를 위협할 수 있을까요? - 아이온큐 (0) | 2024.02.13 |

| 테슬라의 전기차 성장도 2024년에는 둔화되고 있지만 어쨌든 최고의 칩 주식 중 하나 - 온세미컨덕터 (0) | 2024.02.13 |

| 페이팔 주식은 이와 같은 킬러 신기능으로 빠른 성장으로 돌아갈 수 있습니다 (0) | 2024.02.13 |